软银不再“激进”

出售已有资产、变更投资策略,较于以往的激进投资,现在的软银在“求稳”。

软银最近动作很多,前一脚刚400亿美元卖了Arm,此事尘埃未定,后一脚又要卖“网红”波士顿动力机器人公司。

软银真的急了。

3年前购入,如今估价10亿美元卖出

在机器人领域,波士顿动力就如同直播界的李佳琦,无人不知、无人不晓。只不过,这位“李佳琦”的命运有点多舛。

此前,波士顿动力曾被谷歌花30亿美元收购,后因技术/产品变现前景模糊,最终被卖给软银。然而在易主3年后,波士顿动力又被卖了。

值得注意的是,目前波士顿动力的“Spot机器狗”已经正式上线售卖,并有了100多台的业绩,这代表着波士顿动力已经可以商业化了。

但是,商业化不代表盈利能力。

彭博社援引知情人士的消息,波士顿第二位主人软银正在与现代汽车进行洽谈出售问题。如果交易谈成,现代汽车将获得波士顿动力的最终控制权,交易估值最高可达10亿美元。

定下300年规划后,软银在投资上一路狂奔

对于现在的软银而言,弥补愿景基金投资失利带来的损失是当务之急。而在弥补的过程中,我们也能够看到,一贯激进的软银换了方向。

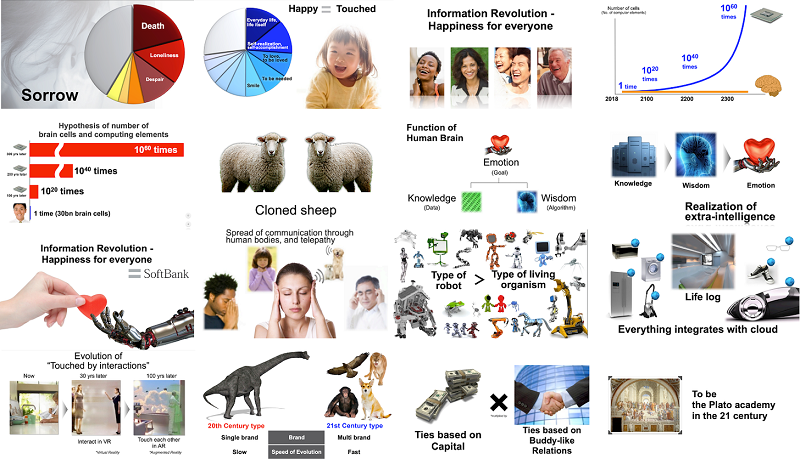

犹记得在2010年,软银创始人孙正义拿出了一份133页的PPT,其中囊括了他耗费6年时间研究的300年规划。

在孙正义的规划中,信息革命将引领300年后的人类未来进程,而软银的使命,就是“致力于增加人类的欢乐”,要在这300年期间,成为“引领人类信息革命的领军企业”。

由此,软银开始狂奔在投资的道路上,期间的不少收购投资更是成为特定产业历史的重要节点,也成为不少产业发展的背后推手,覆盖半导体、AI、医疗、金融等多个领域。

以半导体产业为例,软银于2016年斥资320亿美元收购处理器架构设计公司Arm,成为当年半导体产业收购的最大案例,也成为半导体历史上规模最大的收购案之一。

又比如在共享出行领域,通过参与多轮融资,软银累计以93亿美元投资了网约车巨头Uber,又以至少80亿美元投资另一个巨头滴滴,诸如Grab等东南亚市场的当地网约车企业,软银也没有放过。

可以说,利用投资控股的手段,在各大共享出行公司的背后,软银打造了一个自己的“共享出行帝国”。不仅如此,在共享出行之外,诸如自动驾驶技术等汽车相关产业也早已经成为软银的目标。

一直以来,软银的投资策略都是向有前途的年轻公司投入巨额资金,以创造大赢家、获得大赢面。而为了更好地支撑大规模的投资行为,软银在2017年牵头成立了规模1000亿美元的愿景基金,其他出资方还包括沙特和阿联酋的主权基金、苹果等公司,这也是迄今为止最大的创投基金。

愿景基金成立之后,软银和孙正义在投资上更是有了一层保障,接连投资了共享办公企业WeWork、共享酒店巨头OYO,继续投资Uber、滴滴等。

然而,软银有些“失控”了。

卖股票、卖公司,软银“自救”求稳

软银的“投资失控”第一次被外界所意识是在2019年财报第二季度公布的时候,在这份财报中,软银集团迎来了14年来的首次亏损。就连孙正义也承认,这是他创业以来从没有过的亏损。

到2019财年财报出来,统计显示软银全年经营亏损达到巅峰,其中仅愿景基金,投资亏损就达到了1.8万亿日元(约合171亿美元)。

在这一财年统计周期内,WeWork的IPO半路夭折,估值一路狂跌到29亿美元,另外Uber IPO后表现不佳、Wirecard财务造假以及卫星运营商OneWeb的破产,让愿景基金在投资商连连失利。

有数据统计,愿景基金投资的88家企业中,大部分已经属于亏损或严重亏损状态,其中有15家左右甚至濒临破产或者已经破产。在这一连串的事件下,作为愿景基金母公司的软银也收到了影响,在今年2月上旬到3月上旬,其股价呈现断崖式下跌,几近“腰斩”。

为了弥补损失,软银不得不自救。

今年3月,软银发布公告称,拟出售资产获得4.5万亿日元的现金(实际出售更多),包括所持有阿里巴巴、Sprint / T-Mobile以及SoftBank Mobile等企业的部分股权,通过偿还债务和回购股票来加固自己的资产负债表。

不过似乎出售这些资产还不够。就在前不久,软银终于与英伟达谈妥,将Arm作价400亿美元出售给后者,创下半导体历史最大收购案,而今天所流露出的出售波士顿动力的消息,也从侧面证实,软银“差钱”。

与此同时,除了出售资产,软银在投资上,尤其是对创企的投资不再如以往般“激进”。去年底,孙正义明确表示,公司应该在“实现盈利、现金流充足且可持续”的情况下上市,并透露未来投资的侧重点——基于公司“稳定状态”下现金流的倍数来评判公司的价值,“没有所谓的GMV、营收或用户数量的倍数一说,这些都很难证明是正确的。最终还是自由现金流的倍数,再无别的衡量标准。”

另外,为了现金流的“稳当”,软银也将部分投资目光从一级市场转向二级市场,大笔收购亚马逊、Alphabet、Adobe、Netflix和微软等科技巨头的股票。据统计,从8月初开始软银已通过一系列的交易购买了约40亿美元的美股期权,主要集中在科技股上,对应标的股票价值大约在500亿美元左右。

对于软银在投资上的这一突变,有分析人士表示,软银投资初创企业不一定就能买到好的资产,而且风险也比较大。如果投资成熟的上市公司,可以大量投入且风险相对较低,没有PE、VC的风险那么大,收益也没有那么的大。

不过,对于现在的软银而言,激进的投资显然是不可取的,相比之下,更为长期、稳定的收益或许是比较适合的。

正如此前孙正在业绩会上所说,“将吸取愿景基金一期的经验教训,不再那么激进。”

最后,记得关注微信公众号:镁客网(im2maker),更多干货在等你!

硬科技产业媒体

关注技术驱动创新

共享出行

医疗

美股

自动驾驶

运营商

共享出行

医疗

美股

自动驾驶

运营商

微信ID:im2maker

微信ID:im2maker

长按识别二维码关注

长按识别二维码关注